個人向け国債でつくる自分年金

老後生活の収入の柱が公的年金であることは確かですが、公的年金のみでは心もとないのも事実です。

補うために資産の取り崩しや私的年金を組み合わせるのが一般的ですが、私は個人向け国債を使って好きなタイミングで受取を開始できるじぶん年金をつくっています。

個人向け国債が毎月発売に変わった2014年1月(それまでは年4回、3ヶ月ごとの販売でした)から1万円バージョンでつくり始め、これはすでに完成しました。

今はこれを3万円バージョンにグレードアアップ中です。

じぶん年金

じぶん年金を公的年金を補完する私的な年金と位置づけると、様々な方法が考えられます。

預金を毎月一定額取り崩すのもありですし、不動産から家賃収入を得るというのも一種の年金でしょう。

保険会社では年金保険という年金商品が用意されていますし、最近では投資信託等を毎月一定額または一定率で解約していくという方法もよく聞きます。

私がじぶん年金に求めるのは以下のような条件です。

- インフレヘッジ

年金生活者にとって一番の恐怖はインフレです。

公的年金はある程度物価上昇に追従しますが、年金保険などではこれができません。

受取期間が長くなるほどインフレ時に実質的な受取額が減っってしまう問題が生じます。 - ある程度の自動化

個人的には投資信託等を毎月一定率で解約していくのが一番良いと思っています。

ただ、相場が上がれば上がったなりに、下がれば下がったなりに解約しづらい心理が働きそうです。

増やしている間は良いのですが、使う段階で躊躇してしまいそうです。

せっかくお金はあるのに我慢するのはもったいないことです。 - 流動性資産との兼用

普段の生活上、ある程度の現金が必要なのは確かです。

ただこれまで生きてきて、世の中で言われているほどの現金は必要ないと思っています。

いざとなった時に現金化できる年金資産であれば、現金の比率を更に下げられると思います。

生活防衛資金って何?、いくら必要?、サラリーマンならいらないんじゃないか

生活防衛資金って投資の本や生活資金の本などを読むと、生活防衛資金の重要性や貯め方、どこに置いておくかなどが必ず出てきます。生活防衛資金というのは、生活していく上で万が一に備えた資金ということになります。 会社の倒産 病気で働くのが困難に 事...

個人向け国債

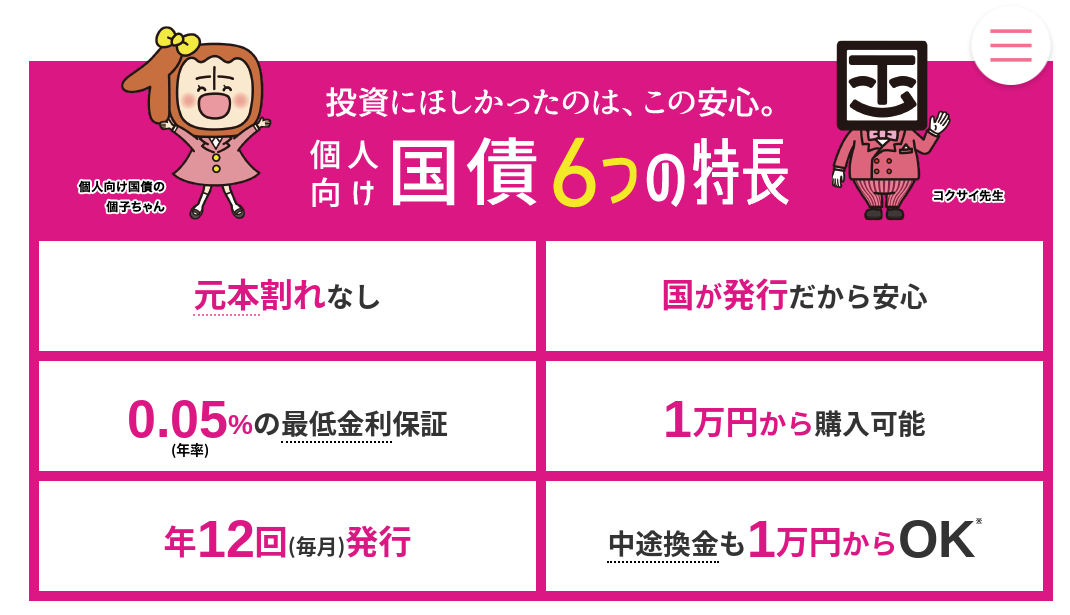

私は結構個人向け国債を評価しています。(特に変動金利型10年満期)

- 流動性

必ず国が買い取ってくれます。

信用できない人は怪しい金融商品を買えばよいと思います。 - 変動金利

一般的に国債は固定金利ですが、個人向け国債変動10年は半年ごとに金利が変動します。

インフレで金利が上昇した場合、受取利息が増えるので、最低限のインフレヘッジは可能です。 - 毎月発行

毎月発行されているので、満期も毎月来るように設計可能です。

これを使って年金的に利用することができます。 - 1万円から購入可能

購入は1万円以上、1万円単位で可能です。

自分の懐の状況に合わせて購入できます。 - 中途解約可能

購入から1年が経過すると中途換金が可能です。

利息は減りますが、元本割れはありません。

個人向け国債のこういった特徴を活かせば年金的に利用可能と思っています。

さらに、いざというときは一気に解約できるので、現金の比率を下げることも可能です。

コメント